过去几个月,原油价格经历了一轮暴跌。从10月份峰值的95美元左右每桶下降到12月份低点每桶67美元左右,价格下跌超过30%。眼下看涨格局似乎正在形成。

原油价格可能已经触底

首先,石油季节性需求从11月初的低点回升,这是推动油价上涨的关键因素。此前,第三季度汽油裂解价差的崩溃破坏了原有的价格涨势。

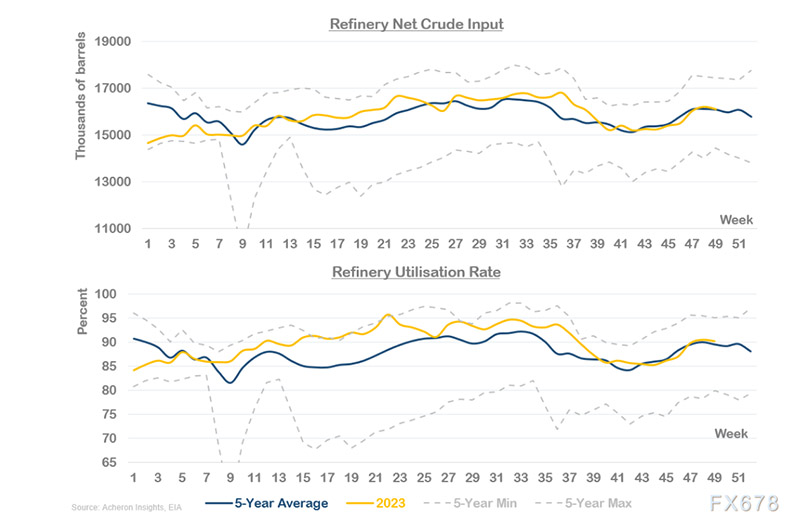

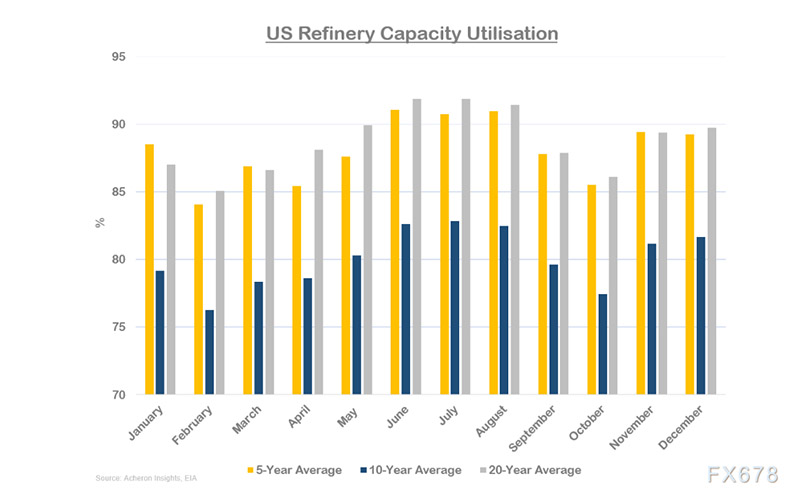

数据显示,最近几周石油炼油厂吞吐量和利用率一直在上升。汽油裂解率上升(除了仍在上升的柴油裂解率之外)有助于鼓励炼油厂继续增加原油吞吐量,提高潜在利润率。

其次,季节性因素在发生变化。季节性因素是近期原油价格暴跌的原因。从历史来看,10月和11月原油和能源价格最低迷的月份,这一时期在北半球夏季驾驶季节之后,随着炼油厂维修量增加,炼油厂的产能利用率下滑。

其他看跌因素中,如每年墨西哥石油生产商的石油对冲计划(Hacienda hedge)也发生在此期间。随着第四季度的到来,我们进入一年中对需求和价格都更有利的时期,上述不利因素消失了。

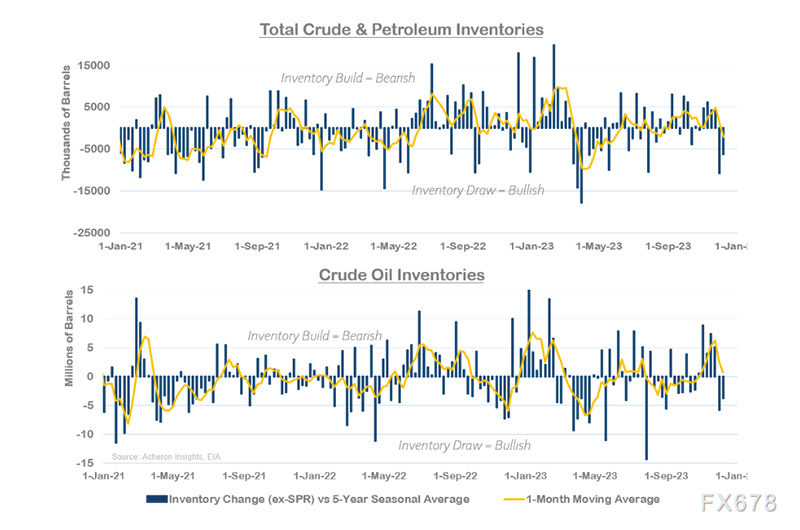

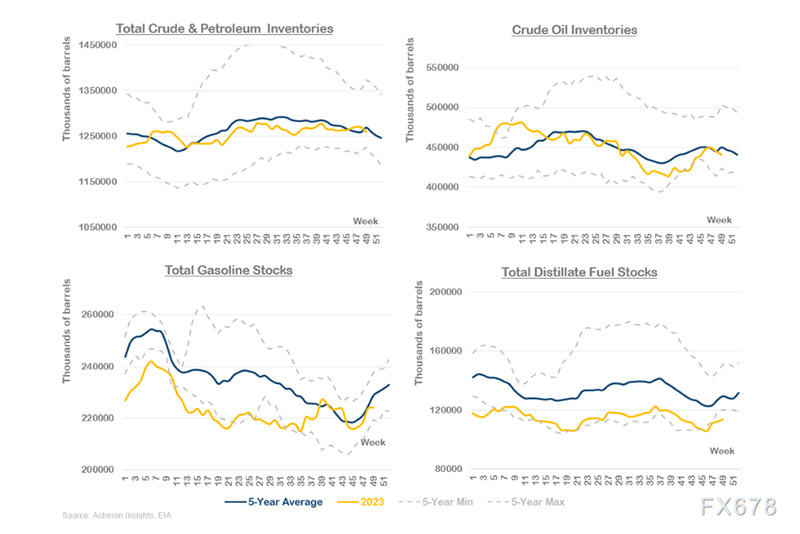

再次,原油库存量的持续减少将对石油价格带来支撑。

随着汽油裂解量的上升和炼油需求的跟进,为了证实原油市场确实市场供应紧张,需要看到原油库存低于季节平均水平作为印证,这种情况正在出现。数据显示,原油总库存出现了自第二季度以来相对于季节平均水平的最大连续库存消耗。2024年第一季度欧佩克+的减产协议如果能够很好的执行,原油价格反弹可能将会出现。

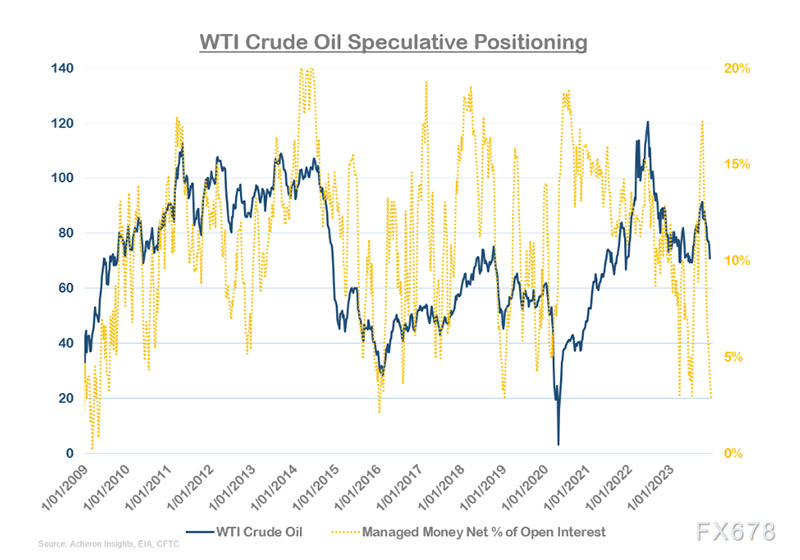

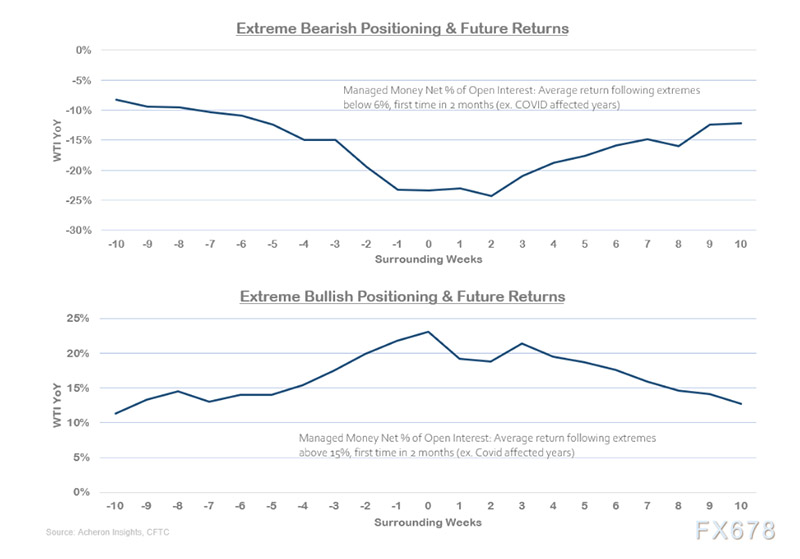

第四点,投机者对原油价格的影响不得不考虑。在10月份达到最看涨的头寸水平后,对冲基金和CTA在过去几个月里一直在抛售石油期货。目前交易者发现自己达到了十多年来最悲观的敞口水平。如此程度的极度看跌很少会导致价格进一步走低。如果市场的基本面继续朝着积极的方向发展,对冲基金和CTA的巨大购买力有很大空间推动价格上涨。

从各种石油市场指标来看,油价的反弹需要期货期限结构的前端从目前的期货溢价状态转变为现货溢价,目前情况并不太乐观。期货溢价不仅表明市场并不过度紧张(至少在边际上),还抑制了库存的减少,让投机者通过负收益率卖出期货更有利可图,现货溢价的情况通常相反。

最后,从产量来看,有利的因素也在出现。

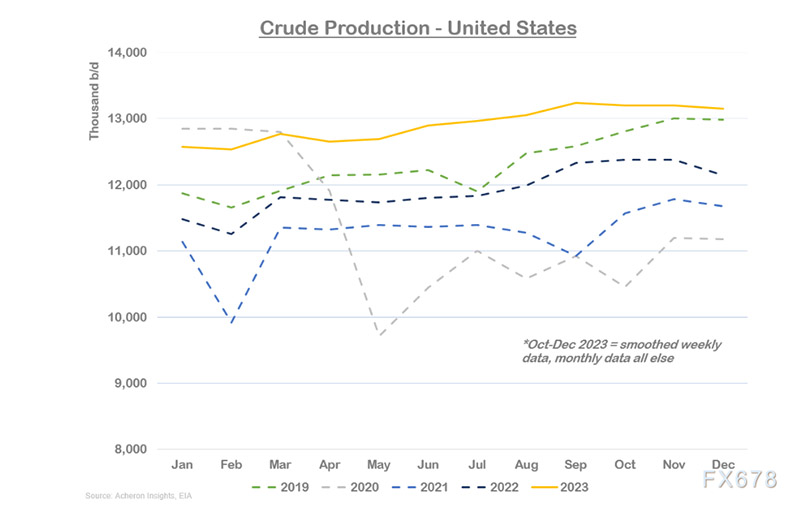

最近几个月,缓解石油市场紧张的驱动因素是美国石油产量的持续上升,以及伊朗等地区的其他产量增加。

2024年美国石油产量增长可能将很难赶上2023年。2023年美国石油产量历史最高水平很大程度上归功于私人生产商。在2023年,私人生产商希望通过提高产量增加其作为收购目标的吸引力。

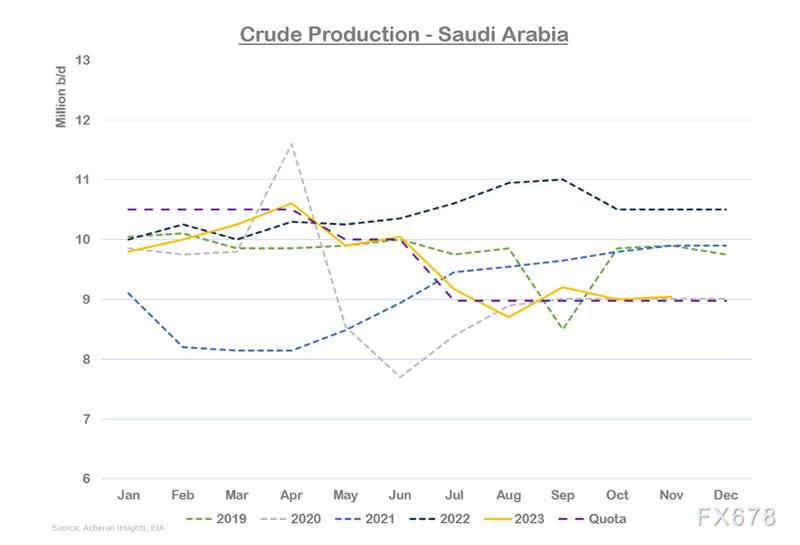

此外,沙特和欧佩克+仍致力于通过明年第一季度延长减产期限以及更好地执行减产来抵消非石油输出国组织产量的增长。

值得注意的是,油价面临的一个重大(尽管可能性很小)风险是沙特选择逆转减产并增产,这将为明年大部分的原油市场带来大量额外供应。无论是因为欧佩克+成员的异议,还是因为美国石油产量持续上升迫使沙特试图夺回市场份额,或是因为原油价格上升到沙特可接受的水平,都有可能给石油供应带来变数。

总的来说,石油市场似乎正在重新站稳脚跟。如果裂解利差继续保持稳定,炼油厂需求增加、持续库存下降,期货曲线转向现货升水,那么未来几个月再次反弹至90美元水平可能性非常大。

近日,胡塞武装在红海一天内接连袭击多艘商船,多个石油公司暂停了红海的航线。地缘政治风险再次凸显,这意味着原油和能源的看涨格局看起来越来越有吸引力。对于能源投资者来说,这似乎是增加股票持有量的有利时机,对于交易员来说,这是对冲价格上涨风险的有利时机。